Linterna de Popa 412

Jorge Baca Campodonico

Septiembre 2023

Inflación observada, inflación subyacente y expectativas de inflación

¿Cuál es el indicador más apropiado para definir la política monetaria?

La inflación se define como el aumento persistente del nivel general de los precios de la economía, con la consecuente pérdida del valor adquisitivo de la moneda. Se mide generalmente a través de la variación del índice de precios al consumidor (IPC). El BCRP utiliza el IPC de Lima, aun cuando el INEI publica el IPC a nivel nacional.

En el Perú, al igual que en la mayor parte de países, el IPC se calcula oficialmente utilizando la fórmula de Laspeyres, en la que se compara el valor de una canasta de bienes de consumo típica de las familias, a precios corrientes, con el valor de la misma canasta en un año base (2021). Sin embargo el BCRP utiliza, además del IPC de Lima, otros indicadores para definir su política monetaria: (i) Inflación Subyacente; (ii) Inflación No Subyacente; y (iii) Expectativas de Inflación.

La inflación Subyacente (“core inflation” en inglés) mide la variación del IPC excluyendo los alimentos perecibles y la energía, por ser productos cuyos precios están sujetos a “shocks” temporales, como malas cosechas agrícolas, el aumento de precios de petróleo por razones geopolíticas, fenómenos climáticos como El Niño, etc. El índice de la inflación subyacente es menos volátil que el IPC, sin sub o sobre estimarlo en el largo plazo. En el Perú el BCRP mide la inflación subyacente excluyendo del IPC alimentos perecibles, pan, arroz, fideos, aceites, combustibles, servicios públicos y servicios de transporte. Por su lado, la inflación no subyacente (“non-core inflation”) mide la variación de los precios que han sido excluidos del IPC. Por su naturaleza este indicador es mas volátil que el IPC y mide el impacto directo de los shocks temporales.

Por su parte, las expectativas de inflación miden la percepción de los agentes económicos sobre la inflación de los próximos 12 meses, que se mide a través de la Encuesta Mensual de Expectativas Macroeconómicas que realiza el BCRP consultando a funcionarios del sistema financiero, analistas económicos y ejecutivos de empresas no financieras. Los resultados de estas encuestas se publican mensualmente en el Resumen Informativo de la Nota Semanal del BCRP.

El BCRP asume que su política monetaria no influye mayormente sobre la inflación no subyacente ya que esta es de carácter temporal y, por ello, enfoca la política monetaria en la inflación subyacente, ya que esta refleja el aumento generalizado permanente de los precios.

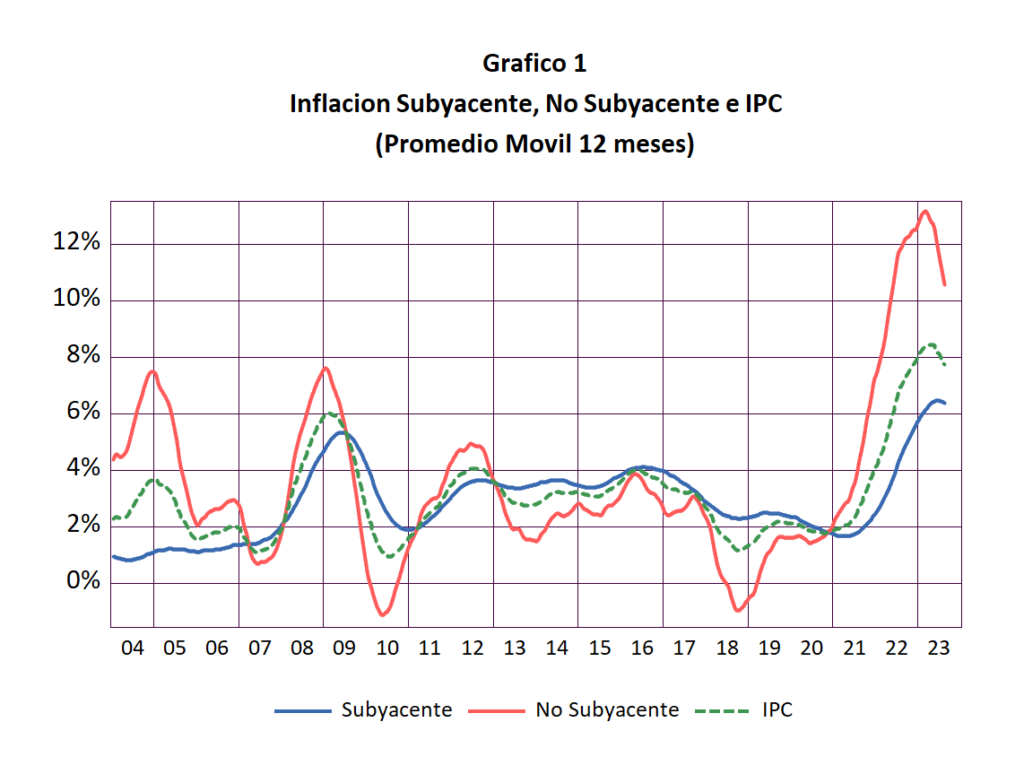

En el Gráfico 1 se presenta la evolución mensual del IPC, la inflación subyacente y la no subyacente para el periodo enero-2004 – agosto-2023. Para eliminar estacionalidades, se presentan los promedios móviles de los últimos 12 meses de estos indicadores. Como es de esperarse, la inflación del IPC se ubica entre la inflación no subyacente (en rojo) y la subyacente (en azul). Los picos de volatilidad de la inflación no subyacente corresponden a los episodios de shocks temporales ocasionados por la crisis energética del 2004, la crisis financiera del 2008, y la reciente crisis post pandemia.

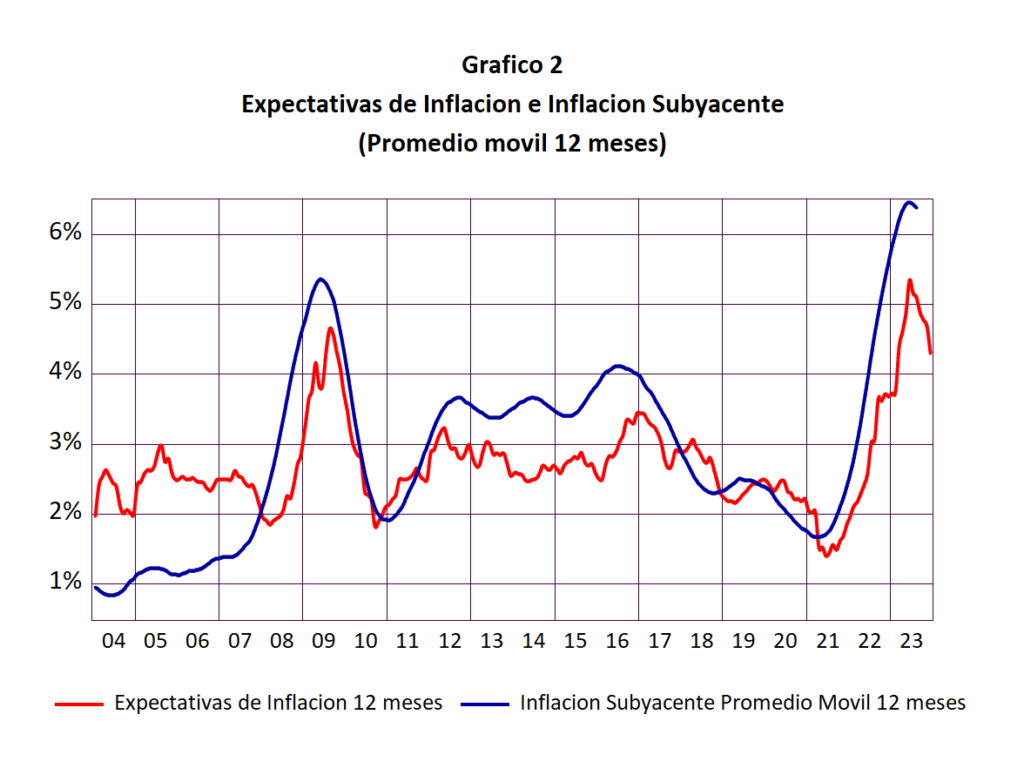

¿Qué papel juega el indicador de expectativas de inflación? Estudios econométricos han encontrado una gran correlación entre el indicador no observable de las expectativas de inflación y la inflación subyacente. Es decir, los agentes económicos, en promedio, tienen una buena lectura de lo que ocurrirá en el futuro respecto a la inflación subyacente pero no son magos para poder predecir los shocks temporales (inflación no subyacente).

La correlación entre las expectativas de inflación y la inflación subyacente, en forma rudimentaria, se muestra en el Grafico 2. Versiones más complejas de modelos econométricos de expectativas racionales generan mejores aproximaciones. A pesar de que las expectativas de inflación no se miden observando precios sino calculando el promedio de las respuestas a una encuesta mensual, este indicador por lo general permite estimar aproximadamente, con antecedencia (12 meses), la futura evolución de la inflación subyacente, lo cual es útil para definir la política monetaria oportunamente.

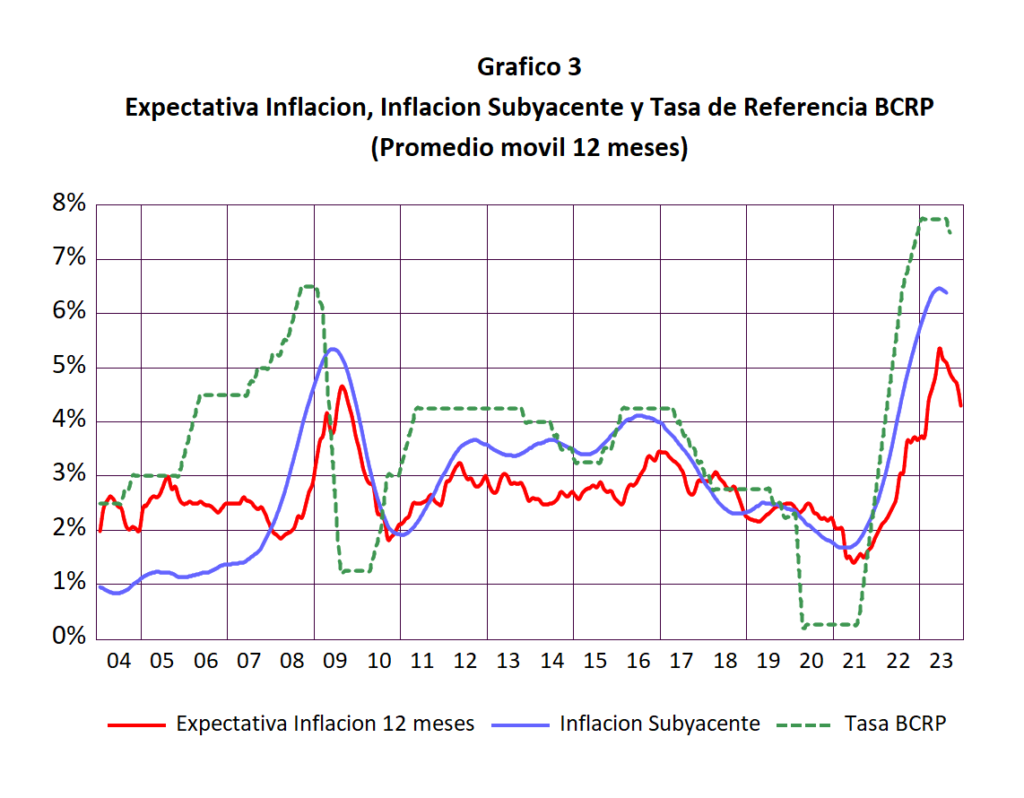

¿Cuan bien le ha ido al BCRP en el control de la inflación con estos indicadores? En el Grafico 3 se presentan la evolución de la tasa de referencia juntamente con los indicadores de expectativas de inflación e inflación subyacente. Observamos que en la crisis del 2008 el BCRP predijo correctamente el alza de la inflación subyacente gracias a la evolución de las expectativas de inflación. Como consecuencia adelantó el inicio del proceso de aumento de su tasa de referencia, logrando contener la inflación en menos de 18 meses. Esta estrategia ha sido exitosa hasta la pandemia.

Durante la pandemia, a pesar de la significativa inyección de dinero asociado al programa Reactiva, las expectativas de inflación continuaron bajando y el BCRP mantuvo su tasa de referencia cercana a cero. Es decir, no predijo la elevación de la inflación subyacente oportunamente y como consecuencia, el inicio del aumento de la tasa de referencia no fue oportuna (fue postergada hasta agosto de 2021) y poco agresiva.

¿Por qué ha fallado el modelo de expectativas de inflación en esta oportunidad? La razón principal es que se ignoraron las consecuencias de la significativa inyección de liquidez durante la pandemia. Es verdad que la estrepitosa caída del PBI, consecuencia de la antitécnica cuarentena, obligó a tomar medidas de emergencia, pero de igual manera se debió prever el impacto inflacionario de estas medidas, evitando transmitir el mensaje de que la inflación seria temporal. Se debió actuar con más premura, como se hizo en el 2008.

¿Qué nos espera para el resto de 2023 y 2024? Lo primero es recalibrar los modelos para tomar en cuenta no solo el impacto de las expectativas de inflación (que han venido dando señales erradas en los últimos meses) sino el impacto de la inflación no subyacente en la inflación subyacente. Especialmente ahora que todo indica que los precios del petróleo superarán la barrera de los 100 dólares el barril y se avecina un severo fenómeno de El Niño. El recrudecimiento de la inflación es muy probable en lo que resta del año y no solo de la inflación global, sino también de la inflación subyacente. En este contexto, consideramos que la reducción de la tasa de referencia ha sido prematura. La decisión del banco central de los EUA esta semana de mantener el nivel de sus tasas de referencia y sugerir que habría nuevas alzas en lo que resta del año, nos indica que la inflación aun no está controlada en los EUA.

El combate a la inflación debe ser prioritario sobre la recesión económica. Una inflación elevada impacta sobre el poder adquisitivo, especialmente de los más pobres. Querer reactivar la economía bajando las tasas de interés, en un contexto de un resurgimiento de la inflación, sería contraproducente. (El contenido de esta columna se puede consultar en http://www.prediceperu.com/).